地产|世纪金源服务折戟IPO,靠母公司“输血”,“大盘模式”暗藏隐忧?

原创 作者:金梦媛 朱耘 /

发布时间:2021-07-30/

浏览次数:0次

进入7月,于2021年年初递交招股书的多家物管企业陆续完成IPO,港股迎来一波物业上市热潮。月内,成功在港上市的物业企业达到6家,包括中骏商管(0606.HK)、融信服务(2207.HK)、康桥悦生活(2205.HK)等。然而,近期也有一家物管企业未能如愿收获资本青睐,上市进程遇阻。

消息显示,世纪金源服务于2021年1月20日递交的招股书届满6个月,于7月20日失效,而就在时隔6天后的7月26日,世纪金源服务第二次向港交所递交了申请。

《商学院》记者就世纪金源服务上市相关问题,向该公司发去了采访函,截至记者发稿暂无回复。

“造血”不足影响增长预期

截至目前,世纪金源服务是今年唯一一家招股书失效的物业企业。同期成功完成上市的6家企业中,除融信服务外,其余均为首次申请,IPO进程相对较为顺利,而融信服务也在二次递表后的1个月内通过了上市聆讯。作为拥有29年综合物业管理服务经验的老牌企业,世纪金源服务此次上市缘何遇阻?从其招股书披露数据中或可窥见些许端倪。

根据首次招股书数据,截至2020年9月30日,世纪金源服务在管项目223个,总合约建筑面积为7410万平方米、在管总建筑面积为6390万平方米。然而,于2018年、2019年及2020年9月末,其在管总建筑面积中91.0%、75.1%及74.7%均由母公司世纪金源集团提供。通常来说,物管企业发展过程中的通病之一即是对母公司依赖较重,而自身“造血”能力不足。虽然世纪金源服务该数据已处于下降趋势,但占比仍然较高。而在其第二次递交的招股书中,则更新了2020年年末及2021年前4个月的数据,该数据分别为74.3%及68.6%,占比有所下降。可见其为了完成第二次上市冲关,在近半年多时间内着重加强了独立第三方物业的拓展能力。

另外,增值服务成色不足或许也是其上市折戟的原因之一。据世纪金源服务披露,目前其业务模式主要包括物业管理服务及增值服务,分别对应世纪城物业管理和世纪生活两大子品牌。截至2018年、2019年及2020年年末,其物业管理服务收入占比分别为74.8%、77.3%及80.5%;增值服务占比则为25.2%、22.7%及19.5%。可以明显看出,体现增量发展能力的增值服务收入不仅没有得到提升,反而呈逐年下降趋势。在最新披露的数据中,截至2021年4月,上述两项服务的占比分别为78.3%及21.7%,其中增值服务占比较2020年同期下降1个百分点,可见其在营收层面对物业管理服务的依赖仍然较重,存在业务类型较为单一的问题,一定程度上影响了资本市场对其未来的增长预期。

风险诱因加大市场不确定性

近些年,物管企业赴港上市热度居高不下。自2018年起上市物企陡然增加,此后每年数量均呈上升趋势。2018年至2020年,赴港上市物管企业的数量分别为6家、10家和18家。截至今年7月底,在港IPO物企已达11家。对于房企积极分拆物业上市这一布局,58安居客房产研究院分院院长张波接受《商学院》记者采访指出,“近些年,房企纷纷加快物业上市的重要目的仍在于融资需求,由此催生了物业集中上市的热潮。”

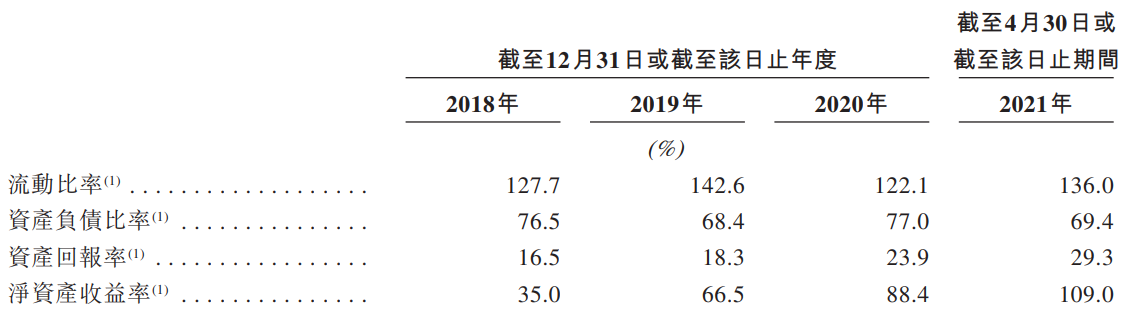

反观于今年年初开始布局物业上市的世纪金源集团,试图乘上这辆高速行驶的资本列车,或许也出于同样的考虑。近年来,在“三条红线”的约束之下,房企负债端的压力倍增,以往的运作模式受限。因而,分拆旗下板块上市成为其融资的一条有效路径,同时可在一定程度上实现拓宽发展。作为一家老牌房企,这也是世纪金源集团鲜有的一次资本筹谋。而从物管企业自身层面来看,轻资产的模式本应更容易博取资本的青睐。但从数据中可以发现,作为行业内的中型物管企业,世纪金源服务负债水平并不低。首次招股显示,截至2020年9月,其资产负债率达78%;在第二次更新的招股书中,该数值有所降低,为69.4%。

除此之外,世纪金源服务一直践行的“大盘模式”或许也成为风险的诱因。截至2020年,世纪金源集团房地产板块累积开发总面积约7360万平方米。其中已开发的12个世纪城项目全部由世纪金源服务管理,在管总建筑面积约4440万平方米,单个项目平均在管建筑面积约370万平方米,其中5个项目的在管建筑面积逾400万平方米。虽然母公司较为强大的“输血”能力为世纪金源服务带来了营收层面的增长同时实现成本的节省,但规模较大且较为集中的业务模式,也意味着单个项目风险的加大。一旦其中某个项目的运作出现问题,对企业盈利能力的影响也会较大。

门槛抬高或成必然

近些年,赴港上市物企数量攀升,其中也不乏一些遭遇波折的企业,包括宋都服务、星盛商业等都曾二次递交招股书。但作为一家处于行业第二梯队的物企,本次世纪金源服务的失利多少有些意外。究其原因,或与企业自身业务结构及盈利能力息息相关,但不免引发市场对物企上市门槛收紧的讨论。此前,也有不少新股接连遭遇破发,这种境况或许也反映出市场对物管板块所持态度的悄然转变。

接下来,随着市场环境的日趋理性,行业分化势必加大。物管板块将会呈现何种走势?物企上市又将面临怎样的挑战?对此,招银国际指出,当下物管板块的估值正经历回落与修正,随着市场不确定性增加,行业估值的关键支撑已转向增值服务和零售及租金增长,而在管面积的增长更多是防御性驱动力。

对于此现状下物管企业可能面临的挑战,中指研究院物业事业部副总经理牛晓娟则指出,扩规模是现阶段多数物业企业的共识,因为规模是未来行业竞争的基础,资本也会给规模大且有强大母公司的资源的企业更高的估值。但这也不意味着小型物企并没有成长与竞争空间。从以往案例来看,规模较小,但区域深耕型企业也受到了资本市场的青睐,如滨江服务深耕杭州、越秀服务深耕广州等。最近上市的物企中,规模较小的物企朗诗绿色服务也因其绿色概念受到热捧。

“从长期发展来看,中小型物企发展潜力同样较大。在战略层面上,可首先打造服务标准化和品牌建设,避免跟头部企业的直接竞争,等行业发展到一定阶段后,再凭借自身特色或区域深耕优势,进行有针对性地扩规模,或深挖服务价值,通过创新增值服务提升盈利能力。”牛晓娟表示。

当前环境下,物业板块的后市发展尚需综合政策、业绩等多方面因素加以分析,但单就上市门槛而言,市场的研判标准已愈发理性。基于此,物管企业更应注重自身“造血”能力的提升,进而在估值层面博取优势。而对于下半年物企赴港上市趋势,牛晓娟也做出了预判:“目前港股、A股上市物业服务企业总数已达52家。从今年新上市企业的时间进度来看,已进入高潮阶段,预计到2021年年底,上市物业服务企业总数会超70家。”

(编辑:朱耘;校对:李英卓)

除《商学院》杂志署名文章外,其他文章为作者独立观点不代表《商学院》杂志立场,未经允许不得转载。版权所有

欢迎关注平台微信公众号

点赞 30

收藏 20