银行 | 西安银行个人消费贷4年暴涨近40倍,“信用减值”风险已现?

日前,被称为“西北城商行第一股”的西安银行(600928.SH)发布2019年财报。数据显示,2019年,西安银行营收68.45亿元,同比增长14.55%;净利润26.75亿元,同比增长13.27%。

据了解,西安银行不仅因为挂牌上交所主板成为西北地区首家登陆A股的城商行而声名鹊起,更是因为个人消费贷异军突起而受到市场的注意。

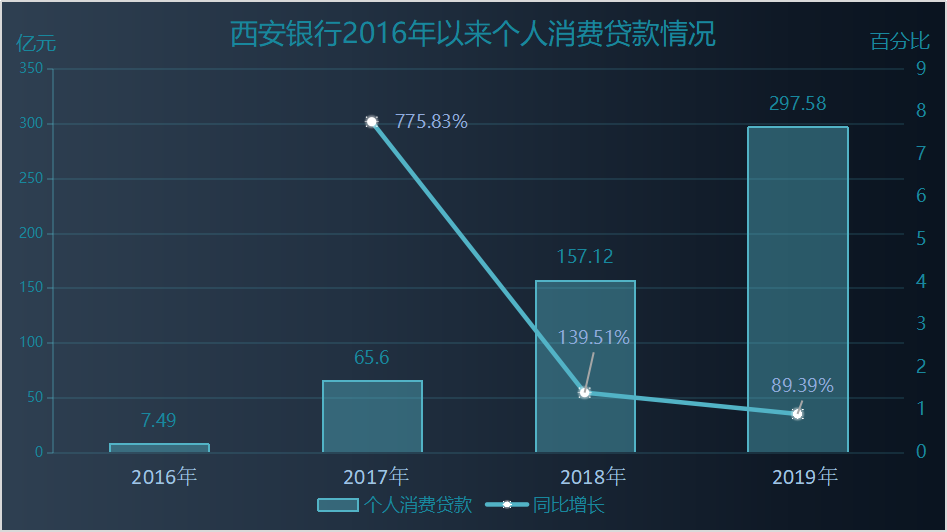

数据显示,2019年,西安银行个人消费贷款余额为297.58亿元,而在2016年,该数据为7.49亿元,4年时间内暴涨近40倍。2017年,其个人消费贷款增速甚至高达775.83%。

值得注意的是,随着极为突出的个人消费贷款业绩表现,西安银行的贷款减值损失也日益攀升。2016年至2019年,其发放贷款和垫款的减值损失已然从3.11亿元暴增至13.58亿元。

个人消费贷款4年暴涨近40倍

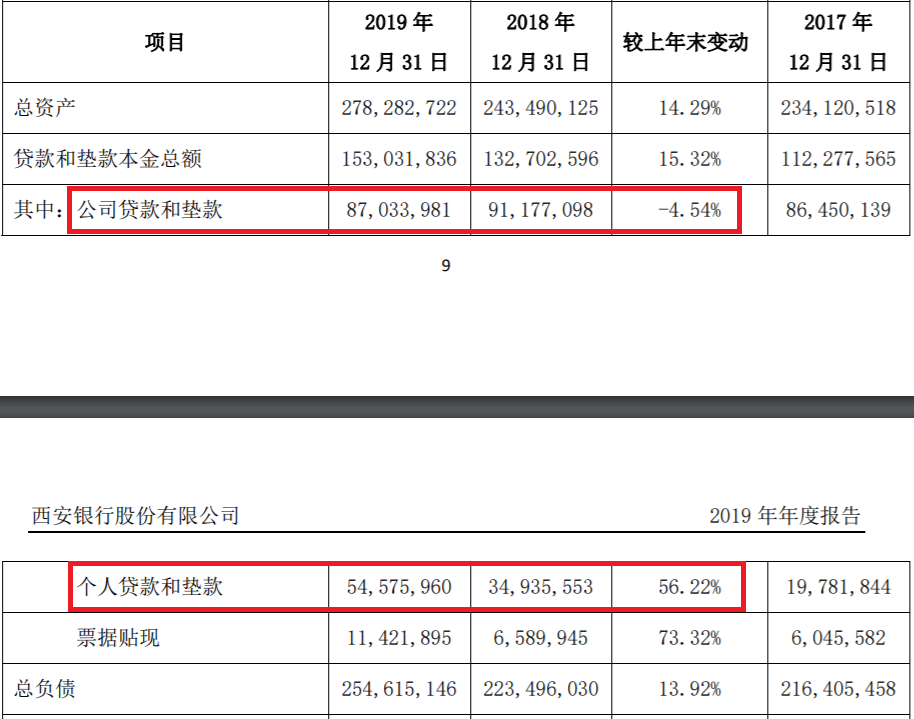

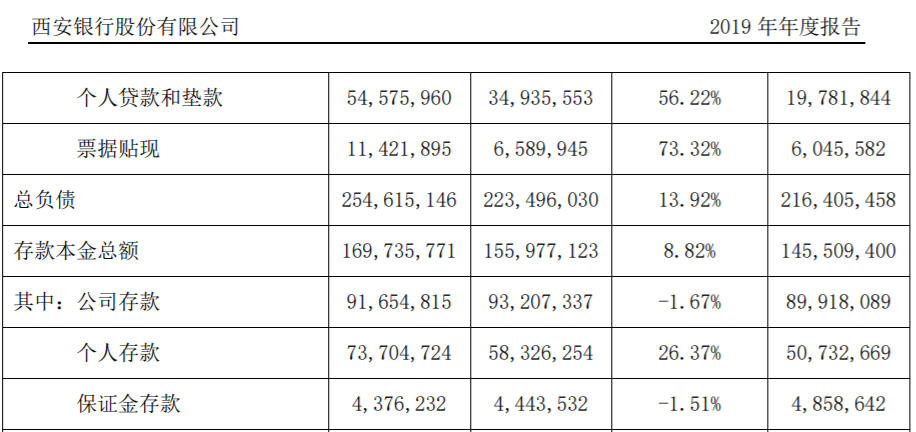

财报显示,2019年西安银行贷款和垫款本金总额余额为1530.32亿元,同比增长15.32%。其中,公司贷款和垫款余额为870.34亿元,同比下降4.54%;而个人贷款和垫款余额为545.76亿元,同比大增56.22%。

(资料来源:西安银行2019年财报)

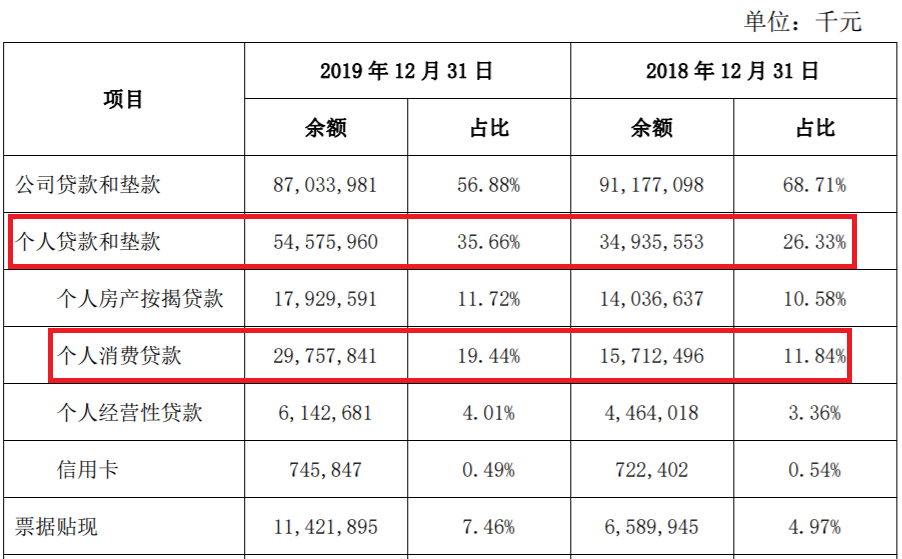

结合贷款资产的平均利率可以看出,2019年,西安银行大幅增加了利率更高的个人贷款占比,同时减少了公司贷款占比。此消彼长之下,西安银行个人贷款和垫款余额占比上升近10个百分点,占贷款和垫款本金总额的比重为35.66%。

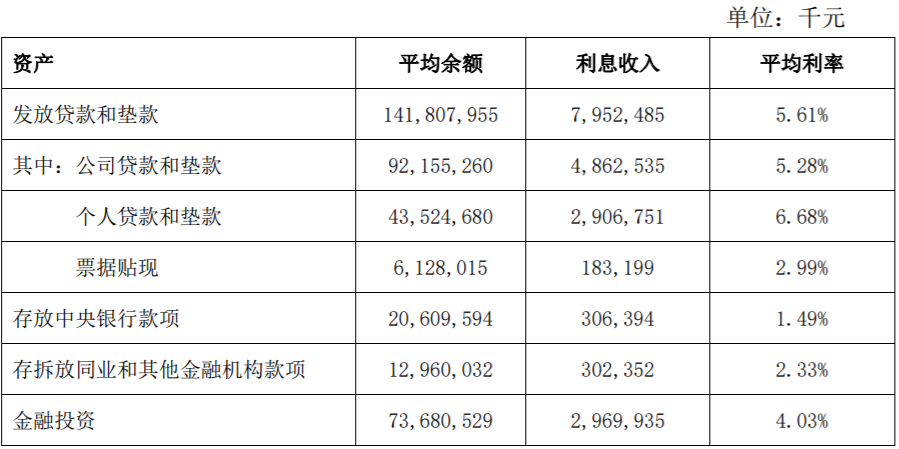

(资料来源:西安银行2019年财报)

(图片来源:西安银行2019年财报)

对此,西安银行回复《商学院》记者称,“近年来我行围绕零售业务转型战略目标,顺应消费金融发展趋势,大力发展零售业务,实现个人贷款稳步增长。2019年末,零售贷款占比35.61%,公司贷款占比64.39%,公司贷款依然是我行信贷业务发展的主要方式。”

据了解,西安银行个人贷款和垫款包括个人房产按揭贷款、个人消费贷款、个人经营性贷款以及信用卡。其中,个人消费贷款成为个人贷款和垫款增长的“绝对主力”。

2019年,西安银行个人消费贷款余额为297.58亿元,同比暴增89.39%,占个人贷款和垫款比重达突破50%,稳占个人贷款和垫款的“半壁江山”。

(资料来源:西安银行2019年财报)

《商学院》记者还发现,西安银行的个人消费贷款长期以极高的速度增长,成为个人贷款快速增长的“发动机”。2016年至2019年,其个人消费贷款余额分别为7.49亿元、65.6亿元、157.12亿元、297.58亿元,4年时间内暴涨近40倍。

计算可知,2017年西安银行个人消费贷款增速高达775.83%,此后增速依然惊人,在2018年、2019年分别为139.51%、89.39%。

(资料来源:《商学院》根据公开资料整理)

对此,法国SKEMA商学院(苏州校区)客座教授于宝山指出,随着国家经济的转型、普惠金融的发展、金融技术基础的支撑、中产阶级的发展,以及个人消费上下游产业的配套发展,很多银行也加入到个人消费金融业务上来。西安银行并不是首批进入到个人消费贷款业务中来的银行,其个人消费贷款的基数也比较低,因此增长速度会比较快。

此外,除了个人贷款和垫款在增长方面“赶超”公司贷款和垫款,在存款本金总额当中,也是个人存款增长表现更优。数据显示,2019年公司存款余额916.55亿元,同比减少1.67%;个人存款737.05,同比增长26.37%。

(资料来源:西安银行2019年财报)

同时,西安银行在财报中指出,2019年,公司继续围绕零售业务战略转型目标,坚持以客户为中心,积极开拓市场。截至报告期末,个人类存款726.7亿元,较上年末增加152.31亿元,增幅26.52%,个人类贷款541亿元,较上年末增加194.89亿元,增幅56.30%。

贷款减值损失同步攀升,风控承压?

值得注意的是,在西安银行个人消费贷款大幅增长的同时,其资产(信用)减值损失也在迅速上升。

西安银行历年财报数据显示,2016年至2019年,其资产减值损失分别为2.97亿元、8.01亿元、13.41亿元、18.24亿元(信用减值损失)。也就是说,自2016年起,西安银行资产(信用)减值损失几乎以每年5亿元的速度增长。

(资料来源:《商学院》根据公开资料整理)

此外,《商学院》记者注意到,发放贷款和垫款的减值损失一直是西安银行资产(信用)减值损失的“大头”,金融投资次之。

西安银行财报数据显示,2016年至2019年,其发放贷款和垫款的减值损失分别为3.11亿元、6.8亿元、10.17亿元、13.58亿元,且发放贷款和垫款的减值损失占比长期在70%以上。

(资料来源:《商学院》根据公开资料整理)

对此,西安银行回复称,首先,其自2019年起实行新金融工具会计准则。按照新准则的要求,采用前瞻性的预期损失模型计量信用风险减值,较以前年度单项计提和组合计提的减值计量模型有较大区别。

其次,西安银行2019年发放贷款及垫款规模同比增长15.32%,因此,减值计提规模变化受到上述因素的综合影响,“总的来讲,我行持续秉承稳健的经营理念,全面强化主动风险管理,准确充分计提减值拨备,提升抵御风险能力。”西安银行方面表示。

对于连续5年不断上升的不良贷款余额,西安银行还指出,2015年以来,在全国经济增速放缓的大环境下,整个银行业的不良贷款余额均呈上升趋势,其不良贷款余额增长的趋势与行业趋势相符。

“且2017年至今,我行不良贷款率呈下降趋势,不良贷款余额的增幅小于贷款余额的增幅。不良贷款余额中,个人贷款的占比保持稳定,个人消费贷款运行良好,不良率较低。”西安银行回复《商学院》记者表示。

于宝山认为,2020年1月,银保监会发布的《关于推动银行业和保险业高质量发展的指导意见》,其中一个比较重要的思考方向就是,在银行业推广消费金融业务的大方向下,如果大家都是一样的话,顾客肯定优先选择大银行,那么小银行哪里还有空间可以活下来呢?

“所以在个人消费贷方面,银行会在把握大方向的前提下进行差异化定位,包括营销广告、利率优惠、服务特色,甚至直接送东西等等。但是如果在差异化定位中,定位比较宽、对风控比较松懈,那么后期风险就比较高。”于宝山指出。

“因此,对于银行前期高速增长的消费贷业务,需要担心的就是后来者在加入这个新领域的过程中,会不会为了抢占市场而放松对风控的管理,而这样的后果可能由于还款期限的不同,还需要时间来显现。”于宝山总结道。

《商学院》也将保持持续关注。

除《商学院》杂志署名文章外,其他文章为作者独立观点不代表《商学院》杂志立场,未经允许不得转载。版权所有

欢迎关注平台微信公众号