深度 | 中金“踩雷”瑞幸:同船、唱多、背书,是怎样的责任担当?

瑞幸咖啡(LK.O)造假,中国国际金融股份有限公司(下称“中金公司”,03908.HK)受牵联。

4月14日,中金公司发布公告称,公司董事会宣布,2020年第二次临时股东大会、2020年第一次内资股类别股东会议及2020年第一次H股类别股东会议上提呈之决议案获正式通过。其中,也包含回A获股东大会通过。在此之前的4月12日,中金公司发布了其截至2019年12月31日止的年度业绩,并表示于4月14日召开股东大会。

2020年2月4日,作为瑞幸咖啡保荐人的中金公司因力挺瑞幸咖啡反驳浑水(Muddy Waters Research)沽空狙击备受关注。

瑞幸咖啡造假事件引发了投资者对公司管理层诚信的担忧,二级市场纷纷用脚投票。瑞幸咖啡董事长陆正耀也是港股上市公司神州租车(0699.HK)和新三板挂牌公司神州优车(838006.OC)的大股东。

事实上,除瑞幸咖啡之外,中金公司与神州系其他公司也存在着千丝万缕的联系。

对于在瑞幸咖啡推荐过程中担当的角色、瑞幸咖啡造假事件的影响、与神州优车的股权及资金关系、回A上市进展等情况,《商学院》记者向中金公司相关负责人发去采访函,截至发稿,尚未获得回复。

为瑞幸咖啡提供全流程融资服务

瑞幸咖啡仅用了18个月就火速登上纳斯达克,并在2020年1月完成发行美股可转债及股票,助力其连续“圈钱”的中介机构也被不断审视。瑞幸咖啡自曝营业额造假,保荐人中金公司年初曾力撑瑞幸反驳沽空狙击,成为内地舆论关注之一。

瑞幸自曝造假后,中金公司对外回应称:我们已关注到此事,会密切留意。对其他问题,中金暂时不予置评。

此次瑞幸咖啡之所以自曝“财务造假”,源于做空机构浑水发布了一份针对瑞幸的匿名报告,指出2019年第三季度每家店每天的商品交易数量至少被夸大了69%,2019年第四季度则被夸大了88%。

1月31日,浑水称收到了一份关于瑞幸咖啡的匿名报告,浑水认为报告内容属实。而在浑水发布沽空报告后,瑞幸咖啡股东瑞信以及保荐机构中金公司相继力挺瑞幸咖啡。

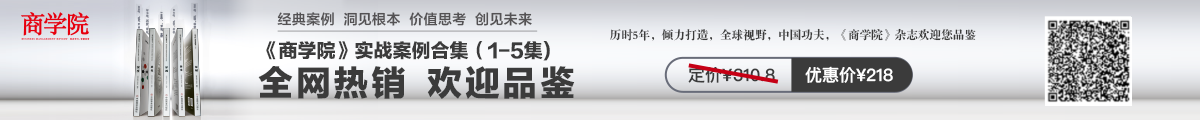

2月4日,中金公司发布研报《瑞幸咖啡:匿名沽空指控缺乏有效证据》,认为匿名沽空报告主要基于不具代表性的草根调研和主观推断,亦缺乏有效证据,维持跑赢行业评级。同日瑞信银行认为沽空报告证据可信度不足,且部分指控存在毫无根据且存在重大缺陷,报告重申优于大市(OUTPERFORM)评级。

资料来源:中金公司2月4日发布的反驳浑水沽空瑞幸的报告

中金公司同时在报告中指出,瑞幸2020年Q1的销售会受到新冠疫情的影响,从而影响到第一季度的业绩。但中金公司依然决定维持目标价盈利预测不变,维持跑赢行业评级。

而瑞信银行的报告同样持乐观态度,瑞信银行认为和其他的堂食餐饮企业相比,瑞幸咖啡受到的影响较小。

但在力挺之后不到2个月,瑞幸的一纸公告让各方“打脸”。与瑞幸咖啡关系密切的中介机构们或将面临国内外监管的核查。

实际上,中金公司除了屡发研报为瑞幸站台,还为其提供了全流程融资服务。

2019年5月17日,瑞幸咖啡正式登陆美国纳斯达克,成为全球市场中自成立后最快实现IPO的公司。瑞幸咖啡也是2019年以来融资规模最大的中概股公司。瑞幸咖啡一时风头无两。

资料显示,助力瑞幸咖啡IPO的中介团队共有5家,投行4家,分别为瑞士信贷、摩根士丹利、中金公司、海通国际(0665.HK),这4家联合承销了瑞幸咖啡IPO,IPO审计机构则为四大会计师事务所之一的安永华明会计师事务所(下称“安永”),金杜律师事务所、竞天公诚律师事务所为中国律师团队,达维律师事务所、佳利律师事务所为美国律师团队,阵容堪称豪华。

对于中资企业赴美、赴港上市来说,在港中资券商往往是连接中外的桥梁,也最了解如何在海外讲好“中国故事”。因此,海通国际和中金公司,在此事中也遭遇了市场更多的质疑。

此外,今年1月,瑞幸咖啡再次成功完成了美国存托股票以及可转债的发行。

其中,可转债发行规模4.0亿美元(绿鞋后4.6亿美元,假设全额行使),票面利率0.75%,初始转股溢价率30%,期限为5年期附第3年末投资者回售权,发行价格100%;股票发行数量1380万ADS(绿鞋后1587万ADS),发行价格42美元/ ADS,较公告日收盘价溢价率20%,发行规模约5.8亿美元(绿鞋后6.7亿美元,假设全额行使)。

其中,中金公司扮演了联席账簿管理人的角色。而在瑞幸咖啡1月的招股书公告上,承销署名栏上还看到了摩根士丹利和海通国际等机构的身影。

资料来源:瑞幸咖啡2020年1月招股说明书

受瑞幸咖啡造假消息影响,4月3日,中金公司收盘价为12.44港元/股,较前一交易日下跌了0.62港元,跌幅为4.75%,海通国际收于1.99港元/股,跌幅为1%。

事实上,据券商中国4月4日报道,在瑞幸咖啡项目完成后,“中金公司CICC”公众号曾发文介绍,该次交易是最近三年美国市场规模最大的中概股可转债及股票同步发行,也是2010年以来美国市场发行价较公告日溢价率最高的中概股增发。该项目是继2019年瑞幸咖啡美股IPO后中金公司持续服务客户的又一标志性项目,也是中金公司为优质新经济企业提供全方位资本市场服务的又一经典案例。

不过,目前,《商学院》记者在“中金公司CICC”公众号上已找不到上述内容。对此,记者在发给中金公司相关负责人的采访函也有明确提及,不过,截至发稿,尚未获得回复。

资料来源:网络

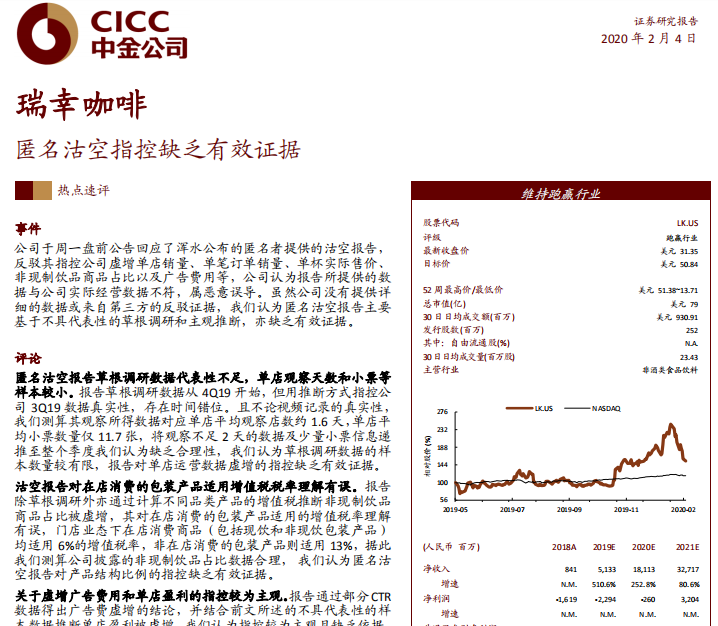

不过,中金公司2019年年报显示,“瑞幸咖啡6.95亿美元美股IPO”被财资评为年度最佳ADR项目,作为其2019年主要荣誉予以展示。

资料来源:中金公司2019年年报

可见,中金公司为瑞幸提供了的全流程融资服务。

有意思的是,4月2日,瑞幸咖啡曝出的财务造假时间则是2019年第二季度到第四季度,也就是说,去年财务造假已存在,却仍在今年同步发行了美股可转债和股票。

对此,上海某资深投行人士对《商学院》记者表示:“作为增发承销的机构,可能需要说明,当时尽调是否完善。可转债的部分,如果在国内,中金可能有责任,承销商应当对募集相关文件的真实性承担连带责任,还是要看调查结果。不过,美国承销商连带责任这个说法不清楚,没看到过。”

北京资深审计师刘晓(化名)对《商学院》记者表示:“增发招股书中,数据截止到了2019年第三季度,也就是说审计、发行人都对有问题的第二季度和第三季度数据确认过,至于安永,由于只是审阅意见,并不是主要责任,而发行投行则是真正做担保的投行,它们的责任较大。”

此次安永作为IPO审计机构,为瑞幸在IPO期间的数据出具了审计报告,如果瑞幸IPO期间数据也存在造假,那么安永难辞其咎。

刘晓表示:“IPO时造假的可能性是很大的,四大一般的态度是不会直接伸手,只是会半推半就地认可公司方面的数据。”据他介绍,一般来说,造假动机是为了顺利上市,IPO时尽量多募集资金,上市以后,业绩越好股价越高,之前这批原始股东、高管才得以顺利套现,港股不少造假上市公司,往前追溯,往往在IPO时就已经造假了。

瑞幸咖啡在美股上市,前述资深投行人士表示:“国内的投行责任比较混杂,干的是律师和会计师的混合角色。与国内A股投行(保荐机构)所扮演的角色不同,美股和港股的外资投行在IPO及上市后各类发行中承担的更多是销售责任,而不是核查责任。大家各有分工的,是可以将其他专业机构的意见作为免责的。也就是说,国外投行所有使用的财务数据,审计师在负责验证后,投行是不需要进行复核的,因此也无需对财务数据负责(A股保荐机构需要对会计师数据复核并承担兜底责任)。”

刘晓也持相关看法,他表示:“原则上来说,投行的任务更多的是在拿到会计师验证的数据后,想尽一切办法将其口径加工的更好看,然后在市场上以尽可能高的价格销售掉。”

与神州系深度捆绑,“官宣”回归A股之路能否通畅?

除了正常的业务之外,中金公司与神州系公司在资金、股权方面都存在复杂的关系。2月28日晚间,中金公司官宣回A消息,拟申请在上交所发行不超过4.59亿股股份。4月14日,回A议案获股东会通过。那么,此次瑞幸咖啡造假事件是否会影响中金公司回A之路呢?

据高盛4月6日发布报告称,在瑞幸咖啡股东Haode Investment公司(借款人)发生违约之后,根据一项5.18亿美元的保证金贷款安排,贷款人组成的银团已指示作为担保受托人的瑞士信贷新加坡分行,将对抵押品行使贷款人权利,即采取强制执行程序,涉及到7635万股瑞幸咖啡美国存托股(ADS)。

高盛称,自己将作为这些机构的“处置代理人”,帮助促成一笔或多笔交易中的股票出售。

资料显示,瑞幸咖啡上市前共经历四轮融资:2018年4月,瑞幸宣布获得数千万美元天使轮融资,此轮融资金额为1.899亿美元,资金来自董事长陆正耀控制的家族公司;2018年7月,瑞幸完成了2亿A轮美元融资,投资方为大钲资本、愉悦资本、新加坡政府投资公司(GIC)、君联资本,投后估值10亿美元;2018年12月,宣布完成2亿美元B轮融资,大钲资本、愉悦资本、新加坡政府投资公司(GIC)继续跟投,中金公司成为此轮融资的新进投资方,投后估值22亿美元;2019年4月,瑞幸宣布获得1.5亿美元新投资,其中贝莱德资本所管理的私募基金投资1.25亿美元,投后估值29亿美元。

在此期间,除了股权融资外,瑞幸咖啡还获得了浦发银行(6000万元)、中关村租赁(4500万元)、以及西藏信托(3亿元)、光大融资租赁(3.5亿元)的贷款。

在瑞幸咖啡的融资背后,是神州系创始人陆正耀和大钲资本创始人黎辉、愉悦资本创始人刘二海形成了紧密的“铁三角”关系。其中,陆正耀为瑞幸咖啡背后的实控人。

三人组成的“铁三角”的资本传奇起于神州租车。“铁三角”在运作了神州租车和神州优车之后,于2019年5月成功将瑞幸咖啡送向资本市场。资料显示,陆正耀同时是神州租车、神州优车、瑞幸咖啡三家公司的董事长,钱治亚曾是神州租车COO。神州租车港股上市前,刘二海代表君联资本,黎辉代表华平投资进行了投资,上市时两人也都是神州租车的董事。

在瑞幸咖啡的融资中,黎辉和刘二海连续加注了瑞幸咖啡的A轮和B轮融资,将其估值抬高至22亿美元。其中,A轮中出现的君联资本,是刘二海的前东家,新加坡政府投资公司(GIC)据传是大钲资本的LP;B轮中出现的中金公司,则跟黎辉的前东家摩根士丹利,一起出现在瑞幸咖啡上市保荐商的名单里。据悉,黎辉在瑞幸咖啡今年1月进行的配售中套现2.3亿美元。

受瑞幸咖啡暴跌影响,神州系公司遭到连环重创。4月3日,神州租车(0699.HK)开盘跳水,股价一度跌去70%,截至停牌,神州租车当日跌幅54.42%;神州优车同样损失惨重,截至4月3日收盘,股价跌幅21.75%。

那么,除了参与瑞幸咖啡B轮融资之外,中金公司在神州系扮演什么角色呢?

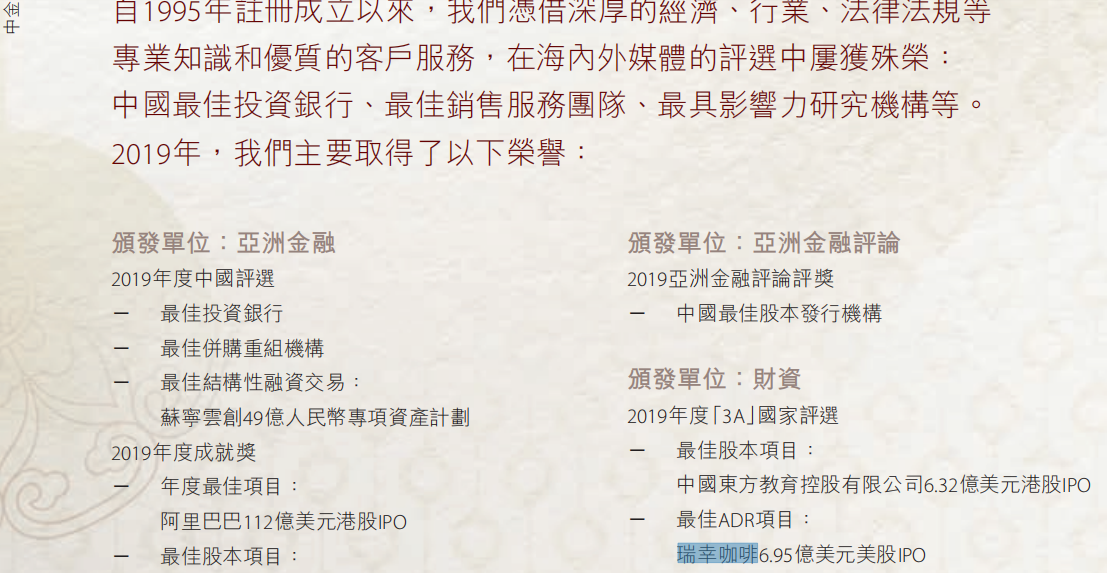

资料显示,中金公司一手包办了神州优车从挂牌到融资的事项。

2016年4月12日,神州优车向股转系统递交挂牌申请材料,向新三板正式发起冲击,而神州优车当时的推荐挂牌券商就是中金公司。

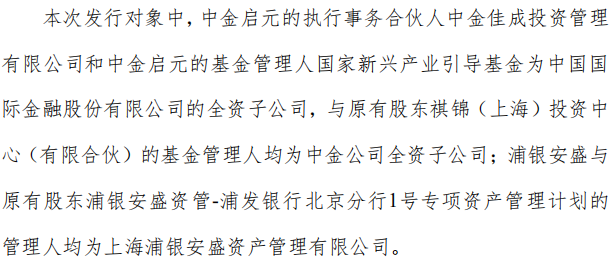

2017年5、2017年7月,神州优车先后完成了46亿元和24亿元的融资,两轮融资的主办券商均为中金公司。

此外,中金公司还参与了神州优车收购神州租车股权的关联交易。2017年12月18日、2018年1月25日、2018年3月2日发布的3次向关联方进行重大资产重组的报告均能看到中金公司作为独立财务顾问出现在列。

资料来源:wind资讯

资料来源:神州优车公告

在业务之外,中金公司也与神州优车在资金、股权方面存在着错综复杂的关系。

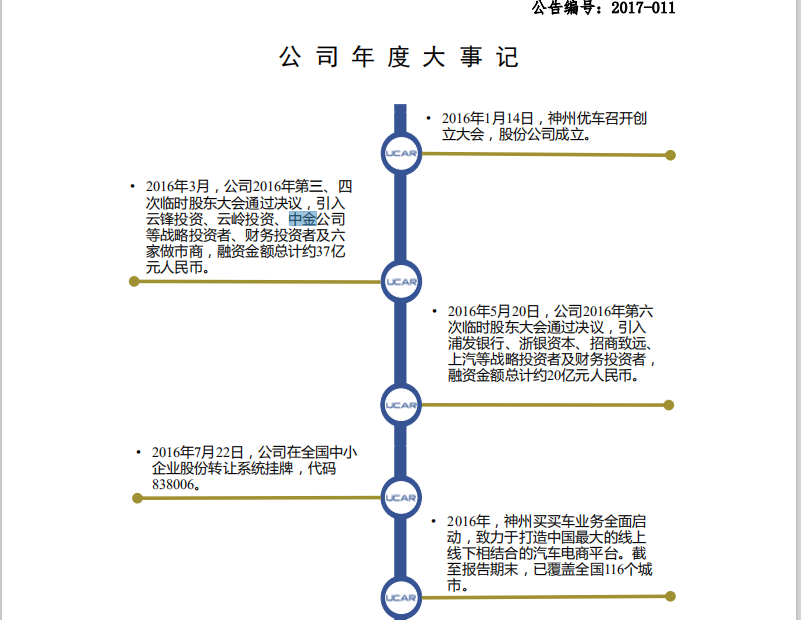

据神州优车 2016年年报显示,在挂牌前的2016年3月,神州优车引入了云峰投资、云岭投资、中金公司等战略投资者,同时,陆正耀向投资人承诺如公司未在 2016 年 12 月 31 日前成功挂牌全国股转系统,则将以一定价格回购股票。

资料来源:神州优车 2016年年报

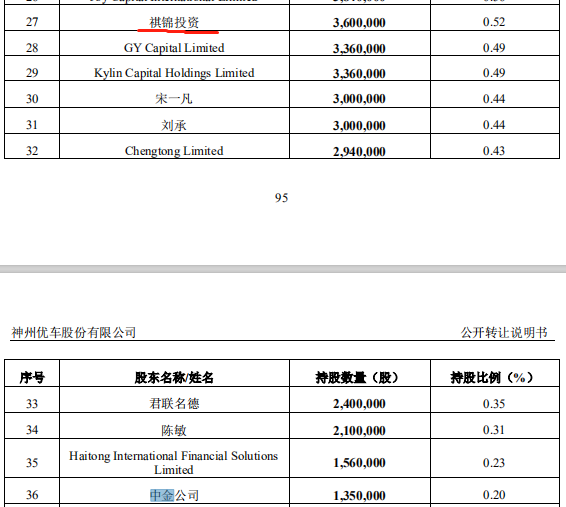

《商学院》记者查询神州优车2016年7月发布的公开转让说明书发现,彼时中金公司持有神州优车1,350,000股股份,占比0.18%。

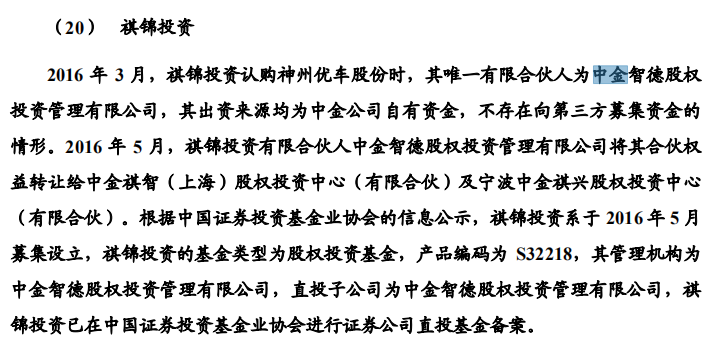

据公开转让说明书显示,2016年3月,祺锦投资认购神州优车股份时,其唯一有限合伙人为中金智德股权投资管理有限公司(系中金公司全资子公司),出资来源均为中金公司自有资金。2016 年 5 月,祺锦投资有限合伙人中金智德股权投资管理有限公司将其合伙权益转让给中金祺智(上海)股权投资中心(有限合伙)及宁波中金祺兴股权投资中心(有限合伙)。

资料来源:神州优车2016年7月公告

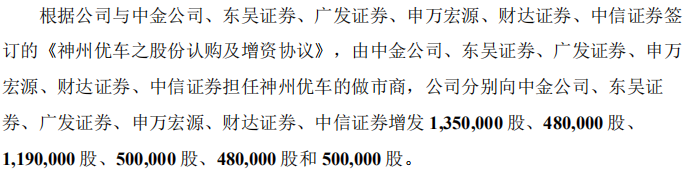

此外,公开转让说明书还显示了中金公司等的注资细节:2016年3月8日,在中金公司认购神州优车股份之后,将神州优车注册资本由60000万元增加到68831.2935万元,其中 8831.2935万元计入公司注册资本,剩余359168.7066万元计入公司资本公积。其中,中金公司认购135万股,成为神州优车的第一大做市商。

资料来源:神州优车2016年7月公告

那么,也就是说,祺锦投资和中金公司合计认购了495万股,所对应的认购金额为2.06亿元。按照当前10.04元/股的收盘价计算,祺锦投资和中金公司浮亏27.72%。事实上,2016年10月20日,神州优车每10股转增20股,除权后成本为13.89元。

资料来源:神州优车2016年7月公告

2016年7月22日,神州优车正式挂牌新三板。不过,没多久,神州优车就进行了增发,同样也出现了中金公司的身影。

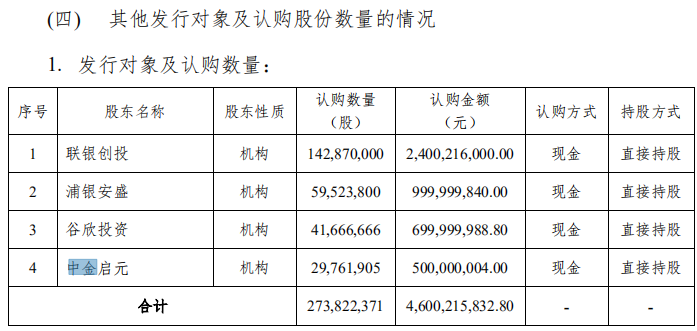

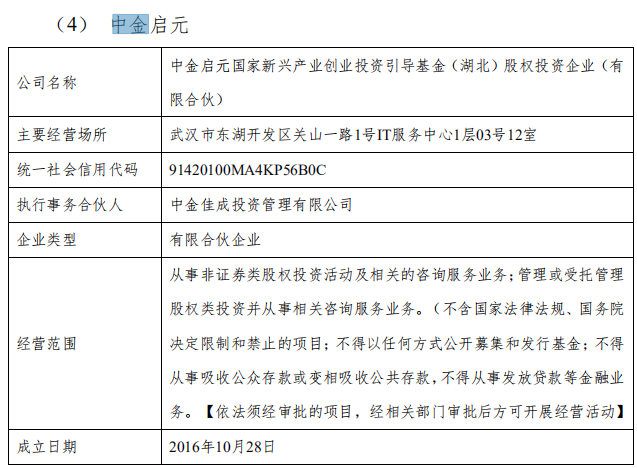

根据神州优车2017年4月28日发布的新增股份挂牌并公开转让的公告,2017年5月9日,中金启元国家新兴产业创业投资引导基金(湖北)股权投资企业(有限合伙)(下称“中金启元”)以16.8元的价格认购了神州优车5亿元的增发股份。按照神州优车当前10.04元/股的收盘价计算,浮亏40.24%。

资料来源:神州优车2017年4月28日公告

据公告显示,中金启元的执行事务合伙人中金佳成投资管理有限公司和中金启元的基金管理人国家新兴产业引导基金为中金公司的的全资子公司。那么,也就是说,祺锦投资、中金启元和中金公司存在关联关系。

资料来源:神州优车2017年4月28日公告

合计来看,祺锦投资、中金启元和中金公司先后共向神州优车投入了7.06亿元。在业内分析人士看来,这在新三板可谓大手笔,可以说,中金公司及其相关联方的大手笔与神州优车进行了深度的利益绑定。

事实上,在此次瑞幸咖啡财务造假事件披露之后,曾与瑞幸同船、唱多瑞幸,甚至在浑水报告公开后仍为瑞幸背书的机构,也都被市场和舆论拎了出来。

此次瑞幸事件给中概股及中资券商上了生动的一课,同时提出警示:守好风险合规底线,无论是对于国内金融机构“出海”,还是新《证券法》实施背景下的国内券商境内展业,皆具有启示意义。日前,新《证券法》的实施,对违法违规提高了惩戒力度,具有行为约束及警醒作用,但是否足以让国内企业及中介机构有造假违规念头时,能够望而却步,后续效果仍需拭目以待。

除《商学院》杂志署名文章外,其他文章为作者独立观点不代表《商学院》杂志立场,未经允许不得转载。版权所有

欢迎关注平台微信公众号