热点 | 华融消费金融2019年亏损近2亿,频换高管,增资被3家股东“嫌弃”

近日,多家消费金融公司2019年财务数据出炉。其中,华融消费金融业绩惨淡,亏损近2亿元。

从相关数据《商学院》记者发现,华融消费金融利润连续两年下降,而且其现金流情况也不乐观。数据显示,2018年、2019年前三季度,华融消费金融经营活动产生的现金流量净额均为负,其中2018年现金流量甚至达到-2.39亿。

此外,华融消费金融的增资计划还遭到3家参股公司的“嫌弃”,合肥百货、深圳华强、新安资产纷纷放弃参与增资,最终拟由控股股东中国华融自行全额完成此次增资。更尴尬的是,唯一参与了增资的控股股东在2019年财报中却不再披露华融消费金融的相关业绩,反而是参股公司披露了相关数据。

《商学院》记者就华融消费金融2019年财务数据披露、华融消费金融现金流、放贷资产质量是否存在下滑以及增资等问题向华融消费金融、中国华融、合肥百货分别发去采访函。截止发稿,尚未获得回复。

巨亏近2亿元,利润连续两年下降

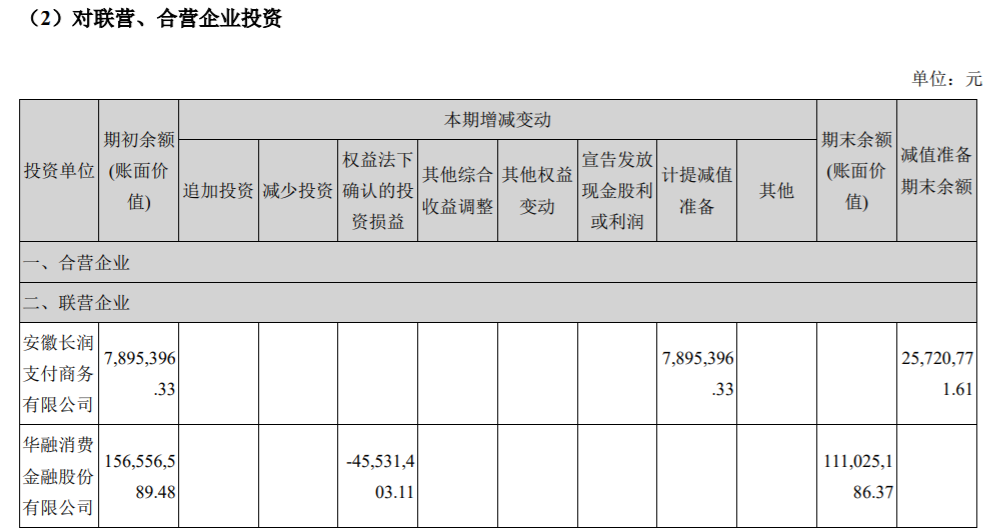

日前,合肥百货(000417.SZ)发布2019年财报,并披露了联营公司华融消费金融的相关业绩。合肥百货财报显示,2019年,其因投资华融消费金融产生4553万元亏损。根据合肥百货持有华融消费金融23%的股份推算,华融消费金融2019年约亏损1.98亿元。

(资料来源:合肥百货2019年财报)

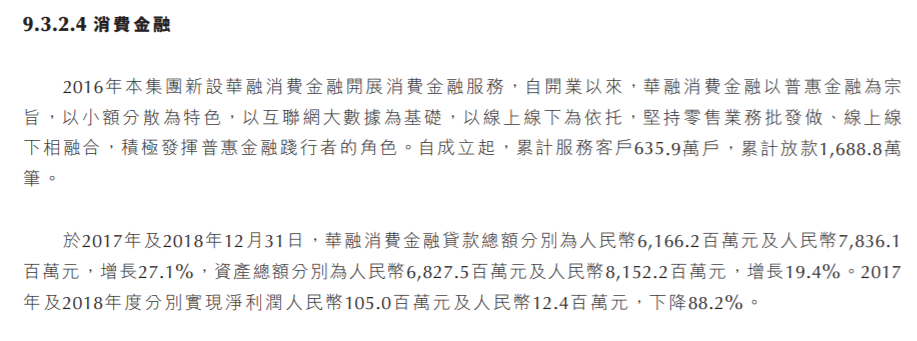

另据华融消费金融第一大股东中国华融(02799. HK)财报,2017年、2018年,华融消费金融分别实现净利润10500万元、1240万元,下降88.2%。也就是说,加上2019年合肥百货披露的数据,华融消费金融净利润已经连续两年出现下降,并且转盈为亏。

(资料来源:中国华融财报)

实际上,华融消费金融的现金流也并不乐观。据合肥百货披露,2018年,华融消费金融经营活动产生的现金流量净额-2.39亿元;2019年前三季度,该数据为-0.75亿元。

《商学院》记者还注意到,华融消费金融放贷总额有所放缓。数据显示,华融消费金融2018年累计放款304.47亿元,年末贷款余额77.77亿元;2019年前三季度累计放款178.20亿元,期末贷款余额54.80亿元(2019年三季度财务数据未经审计)。

不过,对于华融消费金融放贷规模收缩、借贷余额却居高不下的情况,杭州电子科技大学副教授徐伟栋指出,如果仅看2019年放款增速下降的幅度高于余额下降的幅度,就认为是由于不良率在上升,是不够严谨的。在消金领域,由于尽调环节的简易化甚至线上化,风控成本是急剧下降的,获客是放贷机构最重要的成本环节。

“所以消金公司业务启动后,会逐渐倾向于扩增客户的还款计划周期以降低每单位资产余额对应的获客成本,只要产品设计或运营手段上稍做调整,适度增加一年期产品相对于半年期产品的销售比例,就能看到如上的结果了。”徐伟栋表示。

增资被3家股东“嫌弃”

华融消费金融官网显示,其成立于2016年1月,注册地位于安徽合肥,注册资本6亿元,由中国华融作为主要出资人发起成立,联合合肥百货、深圳华强、新安资产共同设立。

另据合肥百货财报,华融消费金融成立之初,合肥百货出资1.38亿元,持股比例为23%。

2017年,华融消费金融启动增资计划。彼时合肥百货通过会议决定,拟参与对华融消费金融的同比例增资扩股,将其注册资本由6亿元增至16亿元。其中,合肥百货拟以现金方式出资2.3亿元,累计出资3.68亿元,占增资后注册资本的23%。

不过,合肥百货财报表示,“后因消费金融公司自身原因,该增资方案并未实际实施”。华融消费金融增资计划搁浅。

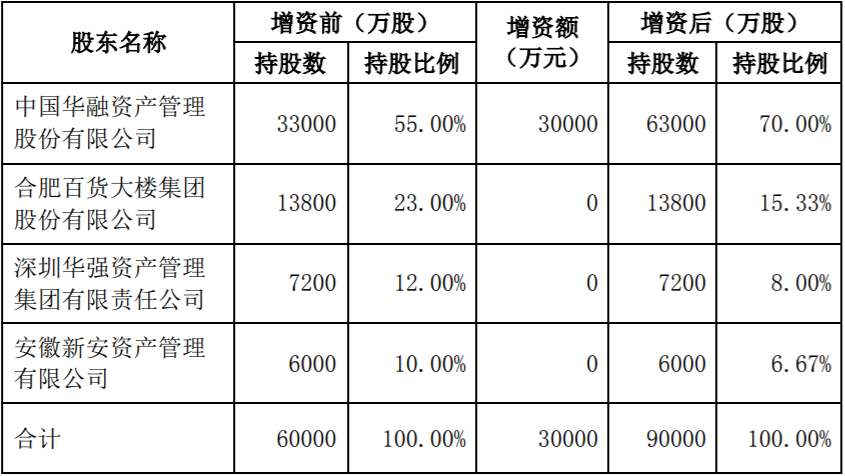

2019年12月,华融消费金融重启增资。合肥百货公告称,拟以1元/股进行增资,总计增资3亿元,增资完成后,华融消费金融注册资本调整为9亿元。尴尬的是,合肥百货、深圳华强、新安资产等3家参股股东均放弃参与此次增资。最终拟由华融消费金融的控股股东中国华融自行全额完成此次增资。

据披露,增资完成后,中国华融对华融消费金融的持有股份将从55%升至70%,而合肥百货、深圳华强、新安资产的持股比例将分别由23%、12%、10%依次降至15.33%、8%、6.67%。

(资料来源:合肥百货公告)

目前,国家企业信用信息公示系统显示,华融消费金融的注册资本仍为6亿元,工商信息暂未完成变更。

耐人寻味的是,拟全额完成增资,持股比例升至70%的控股股东中国华融,在2019年财报中并未披露华融消费金融的相关数据,仅仅指出,其2019年通过华融证券、华融期货、华融金融租赁、华融湘江银行和华融消费金融组成的全方位金融服务平台为客户提供灵活、个性化和多样化的融资渠道及金融产品。

对此,徐伟栋认为,消金的商业模式目前只是被部分证明,华融内部频换高管的管理现状又会让合作者望而却步,如果不是华融消金目前处于亏损状态,参股方不一定还愿意继续持有,更别说跟投了。

徐伟栋还进一步指出,“和传统的企业贷、房贷相比,消金是一种非常市场化的信贷业务,需要企业有灵活的机制和富有冒险精神的管理层。”

频换高管,年内被罚70万元

除了亏损、被股东“嫌弃”,华融消费金融还屡次遭罚,且近年来高管变动频繁。

一方面,华融消费金融屡次遭罚,仅2019年就先后3次被罚,公司及相关负责人合计被罚72万元。

其中,2019年1月,因违反央行征信管理相关规定,华融消费金融被央行合肥支行罚款5万元,直接负责的主管人员及直接负责人分别被罚1万元;2019年11月14日,因消费贷款用途不合规且违反审慎经营原则、形成重大风险,华融消费金融被安徽银保监局罚款60万元;2019年11月18日,华融消费金融公司总经理助理兼风险总监、风险管理部总经理章琼,因对华融消费金融公司违反审慎经营原则、形成重大风险的违规行为,被警告并处罚款5万元。

另一方面,华融消费金融近年来高管变动频繁,自2016年成立以来,其董事长及总经理累计出现4次变更。

根据2016年1月中国银监会安徽监管局关于华融消费金融开业的批复,其董事长为张宏亮,董事成员包括李永华、刘浩、郑晓、戴登安、李曙、周爱群、喻尊农(兼副总经理,主持经营全面工作)、柳庆红。

到2016年12月,华融消费金融高管出现变动,原董事长兼法人代表张宏亮“交棒”,贾传宝任华融消费金融董事长兼法人代表。2019年8月,柳旭斌又接替贾传宝成为华融消费金融公司董事长。

总经理职位变动方面,2017年6月,安徽银保监局核准胡小波的华融消费金融公司总经理;2018年11月,安徽银保监局核准徐锴的华融消费金融公司董事、总经理任职资格。

此外还有黄拓、王新潮、张泽宏、邹新亮、徐锴、刘华生、闵乙铎、石世辉等人被安徽银保监局核准华融消费金融董事职位。经过多番调整,华融消费金融高管已经完成了“大洗牌”。

徐伟栋指出,2018年,华融集团原党委书记、董事长赖小民接受调查,华融高层出现剧烈的被动性调整,从企业后续战略的制定到具体业务的执行都会产生巨大的波动,对华融集团下属业务(包括资产处置、银行、证券、信托、基金等)造成负面的影响。

“消金业务虽然在华融这个体量的集团而言只是边缘业务,但出于风险出清的考虑,业务的重新审视、账目的严格审计是跑不了的。”徐伟栋表示。

《商学院》也将持续关注。

除《商学院》杂志署名文章外,其他文章为作者独立观点不代表《商学院》杂志立场,未经允许不得转载。版权所有

欢迎关注平台微信公众号