再打1.5亿元“保票” 借钱多现金少的中交地产钱荒何解?

资金压力并未得到缓解和政策融资高压之下,也不妨碍中交地产的扩张与举债脚步,而且在“担保”的路上愈走愈远。

10月16日,中交地产发公告称,为孙公司武汉中交德禄香颂置业有限公司1.5亿元开发贷款提供担保。其中附上特别风险提示 ,中交地产及控股子公司对外担保总额已超过最近一期经审计归母净资产的 100%,请投资者充分关注担保风险。

值得注意的是,继半年报业绩营收、净利双降后,中交地产2019年前三季度的数据仍不见好转。10月15日,该公司披露的2019年前三季度业绩预告显示,期内归属于上市公司股东的净利润约1.63亿元,同比下降69.87%。

《商学院》就财报中债务压力、各项指标问题以及加入绿城中国后中交地产在品牌、未来发展计划等方面的问题联系到中交地产董秘办公室,对方称将采访函发到董秘邮箱,但截至发稿前,未收到回复。

资金压力有多大?

在全面落实中央“房住不炒”的宏观调控要求,房地产贷款和发债融资均悄然紧缩,中交地产在“担保”的路上愈走愈远。

中交地产10月16日公布,为孙公司武汉中交德禄香颂置业有限公司1.5亿元开发贷款提供担保。

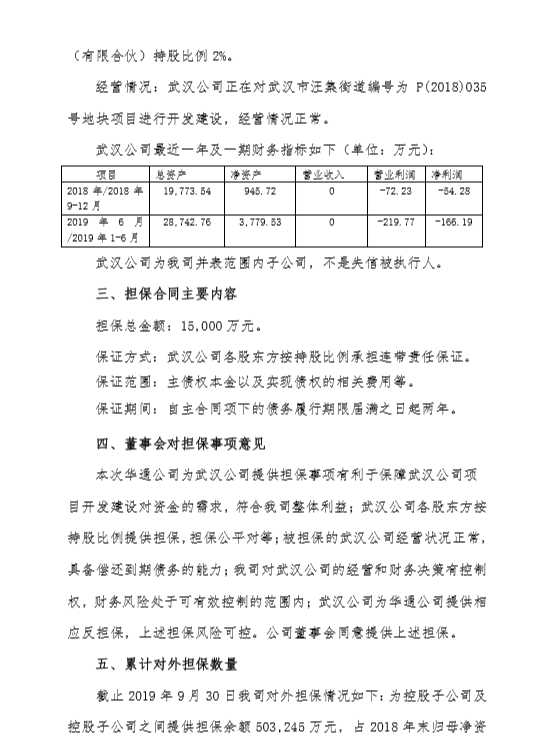

具体公告为,中交地产全资子公司华通置业有限公司持有武汉中交德禄香颂置业有限公司53%股权且合并其报表。现武汉公司为保证项目开发建设的资金需求,拟向光大银行武汉分行申请开发贷款总额1.5亿元,期限不超过 2 年,该笔贷款由武汉公司以项目土地及在建工程提供抵押,武汉公司股东方按持股比例提供连带责任保证担保,华通公司拟按持有武汉公司 53%股权比例承担 7950 万元连带担保责任,武汉公司对华通公司提供相应反担保。

据了解,这已经不是第一次中交地产为其子公司提供担保。

6月10日,中交地产发公告称,现中交高科因经营发展需求,向国家开发银行陕西分行借款 1.8亿元,期限自 2019 年 4 月 2 日至 2029 年 1 月 31 日,中交一公院已为该笔贷款提供连带责任保证。其中联合置业需按 15%的比例为中交一公院提供2700万元的反担保。

此前,5月27日,中交地产曾发布公告称,中交世茂拟向中信信托进行信托融资,融资总额不超过30.4亿元,期限18个月,满6个月可提前还款,年利率不超过10%。

据不完全统计,截止今年9月30日,中交地产为控股子公司及控股子公司之间提供担保余额约50.32亿元,占2018年末归母净资产的220.24%。

财经评论员严跃进告诉《商学院》记者,这是现在企业比较主流做法,打“保票”能够降低资金成本,能够缓解相应的资金压力。这点他认为都是值得肯定的,通过这个融资能够带来一些资金的稳定。当然这侧面也说明了中交地产确实面临些资金压力,需要融资度过相应的难关。

除了为子公司打“保票”,中交自身在2019年发了两期规模分别为7亿元、10亿元的债券。

举债和担保背后承载的是其进军千亿元的压力。

“这种压力是中交地产自身所导致的,包括本身改革,也需要一定的资金。”严跃进说。

一直渴望迈进千亿房企的中交集团,希望通过整合旗下地产板块资源“曲线” 快速实现进击央企前三的战略目标,而提供担保亦是为其发展“输血”。

资金压力从何来?

继半年报业绩营收、净利双降后,中交地产今年前三季度的数据仍不见好转。

日前,该公司披露的2019年前三季度业绩预告显示,期内归属于上市公司股东的净利润约1.63亿元,同比下降69.87%。

中交方面表示有两个,其中一个是期内,房屋交付面积较上年同期减少,交付项目的毛利率略有下降,导致结转的利润减少。

广东省住房政策研究中心首席研究员李宇嘉在接受《商学院》记者采访时表示,交付面积下降就意味着竣工结算少了,因为竣工结算了以后才能进入实际的营收和利润。也就是说,中交前期开工量比较大,而竣工可能要到年底或者明年,这就导致实际的结算要推迟到明年。

另外一个原因,由于资金链的紧张可能推迟竣工结束,因为竣工结算还有清算土地增值税,这也是一个大的问题。中交后来发力,前两年拿的地比较多,对资金使用的需求比较强烈。

就在10月10日,中交中交地产联合交融企业斥资7.94亿元拿下惠州一宗地块,中交地产股份有限公司、惠州市交融企业管理合伙企业(有限合伙)以7.95亿元联合竞得惠州一宗地块,楼面价6431元/㎡,溢价率达16.9%。

出让条件显示,该地块开发投资总额不少于10.51亿元(含地价,不含地价溢价部分);地块的动工时间为地块交付之日起一年内,竣工时间为动工之日起三年内除了中交自身的扩张和利润减少带来的资金压力外,还有来自股东“清盘”。

10月8日,股份减持计划期满,第三大股东华夏集团又一次喊出了“减持”中交地产。

中交地产(000736.SZ)发布公告称,持有公司股份 29,696,224 股(占总股本5.55%)的股东湖南华夏投资集团有限公司(简称华夏集团)及其持有股份8,787,420 股(占总股本1.64%)的一致行动人彭程计划减持中交地产股票。

其中,以集中竞价交易方式减持不超过 1064万股(占总股本1.99%),以大宗交易方式减持不超过 2128万股(占总股本3.98%),合计约公司总股本5.97%,以10月8日收盘价6.51元/股计算,总套现约2.08亿元。

这不是华夏集团第一次喊“减持”,早在六个多月前,华夏集团就发布公告称,拟合计减持中交地产不超5.97%股份。同时,它通过大宗交易减持400万股公司股票,减持比例达0.9%,价格区间为7.82-7.88元/股,套现约3152万元。

股东频繁减持背后或是对上市公司的未来发展存疑和不看好股价预期。

记者翻阅中交2019年上半年财务报告发现,截至报告期末,中交地产总负债413.21亿元,较上年度末360.01亿元增长14.78%。其中,流动负债总额约283.18亿元,非流动负债总额约130.03亿元。

截至报告期末,中交地产总资产457.19亿元,资产负债率90.38%。

借钱多现金少的中交地产钱荒何解?对此,《商学院》继续关注。

除《商学院》杂志署名文章外,其他文章为作者独立观点不代表《商学院》杂志立场,未经允许不得转载。版权所有

欢迎关注平台微信公众号