2223万元!中信银行领年内银行最大罚单,风控管理成“硬伤”?

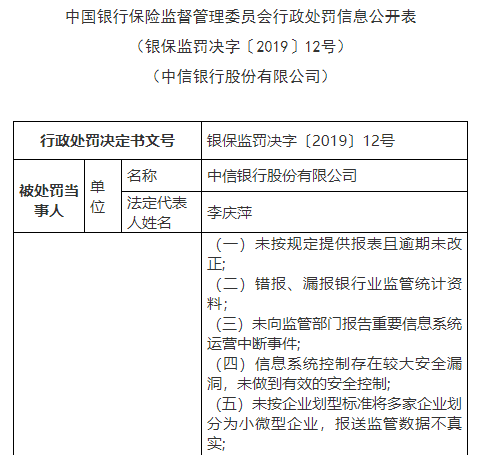

8月9日,银保监会对中信银行开出了一张高达2223.67万元的天价罚单,这也是今年以来银保监系统对银行开出的数额最大的一笔罚单。有专家认为,中信银行此番遭2019年最大处罚,或许是金融监管部门释放出的严监管信号。

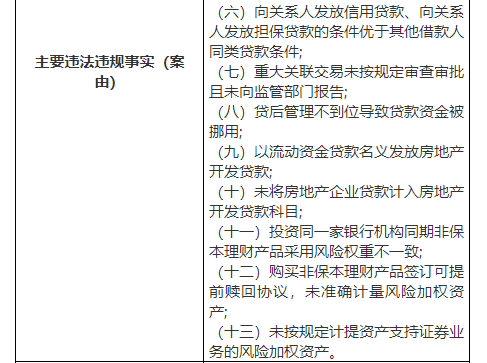

此次被罚,中信银行共涉及了13项违法违规事实,包括“未按规定提供报表且逾期未改正”、“向关系人发放信用贷款、向关系人发放担保贷款的条件优于其他借款人同类贷款条件”、“以流动资金贷款名义发放房地产开发贷款”、“未将房地产企业贷款计入房地产开发贷款科目”等。

据统计,今年上半年各级银行业监管部门所开罚单的罚没金额低于去年同期,且巨额罚单数量明显下降。从今年上半年罚单的具体违规事实来看,信贷违规是重灾区,同时,监管也加强了对于信贷违规流入股市、楼市的处罚力度。

知名经济学家宋清辉在接受《商学院》记者采访时表示:“目前银行业的监管情况是历来最严厉的,证明监管层强监管、引领银行业回归本源的方针并未松动,而且这将是一场持久战。未来的监管的趋势仍将是‘铁腕’治市,强监管预计将会成为一种趋势,最终目的还是要达到重塑金融生态。”

据不完全统计,从4月至今,中信银行大连、洛阳、重庆、南宁、武汉等分行均收到监管机构的处罚,在授信、内控、存贷款方面均有违法违规情况。

而屡次违规还是对其业绩造成了一定影响。截至2018年年末,在绝大多数银行资产质量出现好转的大背景下,尽管中信银行实现了营业收入和净利润的双增长,然而其不良贷款“双升”、而拨备覆盖率却在下降。目前,中信银行的风控能力亟待加强。

针对此次罚单的影响、频繁领罚单的原因、资产质量以及风控管理的方面的问题,《商学院》记者向中信银行方面发去采访函,截至发稿,尚未获得回复。

领2200万元年内最大银行罚单

8月9日下午,银保监会官网行政处罚一栏挂出两张行政处罚信息公开表,两张罚单分别指向中信银行、邮储银行,处罚决定均由中国银保监会做出,而非地方银保监局或银保监分局。

其中,中信银行领到今年银保监系统开出的第二张千万级别罚单,合计被罚没被合计罚没2223.6677万元。

而一个月前的意大利裕信银行因员工职务侵占而被上海银保监局开出的1030万元巨额罚单,此系为今年以来整个银保监系统开出的最大罚单。而青岛银保监局对民生银行罚没712.6万元、天津银行领罚款660万元的罚单紧随其后。

此罚单是8月8日银保监会表示将“进一步加大执行力度”之后公布的首张罚单,同时刷新了2019年以来银行罚单最高处罚金额记录。

同时,此罚单是由银保监会直接做出的,而这距离上次银保监会直接开罚单已经过去八月有余。而上一次银保监会直接开出罚单则要追溯至去年12月7日,当时银保监会官网公布了10张大额罚单。受罚的银行中同样也有中信银行,罚款金额高达2280万元,主要违规事实包括:理财资金违规缴纳土地款;自有资金融资违规缴纳土地款;为非保本理财产品提供保本承诺;本行信贷资金为理财产品提供融资;收益权转让业务违规提供信用担保;项目投资审核严重缺位等6项。

13大违法违规,贷款、理财、信批成“事故”高发区

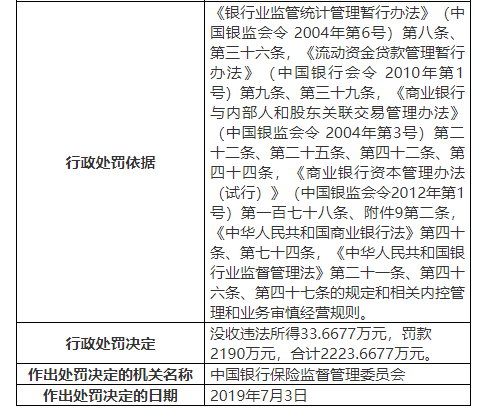

根据银保监会披露的行政处罚信息公开表,中信银行因13项违法违规事实被没收违法所得33.6677万元,罚款2190万元,合计遭罚没2223.6677万元。从处罚事由看,巨额罚单主要剑指中信银行在信息披露、贷款业务管理、理财等业务领域的违法违规行为。

首先,在信息披露方面,中信银行的违规行为主要包括:(一)未按规定提供报表且逾期未改正;(二)错报、漏报银行业监管统计资料;(三)未向监管部门报告重要信息系统运营中断事件;(五)未按企业划型标准将多家企业划分为小微型企业,报送监管数据不真实;(七)重大关联交易未按规定审查审批且未向监管部门报告。

作为银行机构违规行为高发地,贷款领域也是此次中信银行被罚的重灾区。业内人士表示,按照之前的银行罚单,这一违规行为主要包括违规发放贷款、“贷款三查”不严、贷后管理不严、贷款支付管理违规、贷款资金用途不当、以贷转存/虚增存款等。

在贷款业务方面的违规,主要包括:(六)向关系人发放信用贷款、向关系人发放担保贷款的条件优于其他借款人同类贷款条件;(八)贷后管理不到位导致贷款资金被挪用;(九)以流动资金贷款名义发放房地产开发贷款;(十)未将房地产企业贷款计入房地产开发贷款科目。

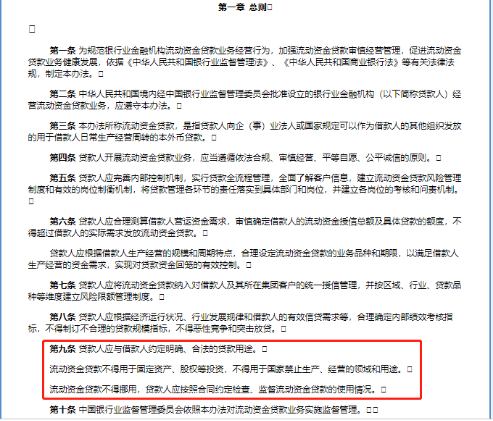

据《流动资金贷款管理暂行办法》第九条规定:贷款人应与借款人约定明确、合法的贷款用途。流动资金贷款不得用于固定资产、股权等投资,不得用于国家禁止生产、经营的领域和用途。流动资金贷款不得挪用,贷款人应按照合同约定检查、监督流动资金贷款的使用情况。

资料来源:中国银监会令2010年第1号

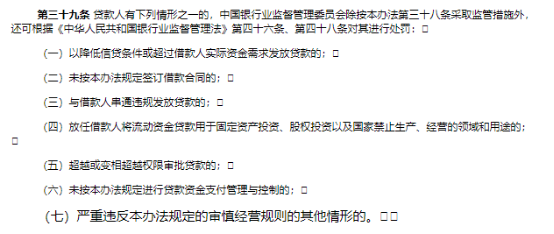

《流动资金贷款管理暂行办法》第三十九条规定:贷款人有下列情形之一的,中国银行业监督管理委员会除按本办法第三十八条采取监管措施外,还可根据《中华人民共和国银行业监督管理法》第四十六条、第四十八条对其进行处罚:

资料来源:中国银监会令2010年第1号

此外,中信银行在理财理财和ABS业务方面也存在违法违规行为,包括:(十一)投资同一家银行机构同期非保本理财产品采用风险权重不一致;(十二)购买非保本理财产品签订可提前赎回协议,未准确计量风险加权资产;(十三)未按规定计提资产支持证券业务的风险加权资产。

除了上述三大业务领域的违法违规行为外,根据处罚信息表,该银行信息系统控制存在较大安全漏洞,未做到有效的安全控制。

宋清辉对《商学院》记者表示:“中信银行此番遭2019年最大处罚释放出严监管信号,这或说明了中信银行在内控管理方面存在诸多问题,个别人员权力过大,没有相应的约束机制,从而导致风险案件高发。”

据不完全统计,截至7月末,银保监会、各地银保监局及分局2019年已开出近1500张罚单,涉及全国共312家银行、868名相关责任人员被罚,50人被禁止终身从事银行业工作,46张罚单罚没超过百万元,总罚没金额超过4.3亿元。不过,鉴于披露罚单流程和时间的滞后,仍有大批罚单未公示。

从银行领到的处罚案由来看,涉嫌违法发放贷款、内控管理不到位、信贷资金被挪用、贷款资金违规流入房地产等仍是“重灾区”。

其中,最近半年多来,开出的115张银行“涉房”罚单透露出更强约束信号,多部门密集下发的文件、公开表态显示对房地产市场的监管“只紧不松”。

信贷资金违规入楼市进入密集严查期

如上文所述,从13条违法违规行为具体来看,贷款领域是此次中信银行被罚的重灾区,而其中第九、十条是与房地产有关,正好踩中近期金融监管部门的“雷区”,房地产融资当前正是专项检查的重点。

事实上,进入5月以来,多张针对信贷资金违规流入资本市场、房地产市场的罚单在密集发布。

对于银行信贷资金而言,违规流入房市、股市一直是禁区。日前,银保监会办公厅已发布《中国银保监会办公厅关于开展2019年银行机构房地产业务专项检查的通知》(以下简称《通知》)。《通知》决定在32个城市开展银行房地产业务专项检查工作,具体包括各种将资金通过挪用、转道等方式流入房地产行业的违法违规行为。其中第一条规定,“要深入细致地做好贷后检查,坚决防止信贷资金违规流入资本市场、房地产市场等领域”。

5月17日,银保监会发布《关于开展“巩固治乱象成果促进合规建设”工作的通知》,要求银行机构和非银行领域各类机构按照相关要点开展整治,突出处罚和问责,其中多处涉及房地产领域融资乱象整治。

其中,在房地产领域,对银行机构的整治包括:表内外资金直接或变相用于土地出让金融资;未严格审查房地产开发企业资质,违规向“四证”不全的房地产开发项目提供融资;个人综合消费贷款、经营性贷款、信用卡透支等资金挪用于购房;资金通过影子银行渠道违规流入房地产市场;并购贷款、经营性物业贷款等贷款管理不审慎,资金被挪用于房地产开发。

实际上,今年以来,针对房地产贷款违规的处罚力度越来越强。据统计,上半年银保监系统开出的超1300张罚单中,资金违规进入股市、楼市的罚单共计87张,其中资金违规进入楼市罚单数量共计75张成为罚单重灾区。

宋清辉在接受《商学院》记者采访时表示:“下半年,银保监会或会进一步加大对房地产贷款违规的处罚力度,持续整顿规范银行业市场秩序。”

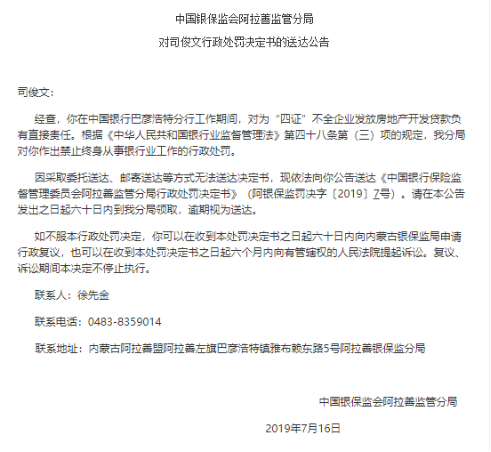

据了解,7月16日,据银保监会阿拉善监管分局的两则处罚决定书显示,中行两员工因为“四证”不全的房企房贷而被罚终身禁入银行业。这在银行业内人士看来,是针对房地产贷款违规“从未有过的”重处。

7月22日,云南银保监局公示了四张罚单,其中两张罚单指向银行房地产业务违规。一张是工行云南省分行因“个人消费贷款违规流入房市、股市、购买理财产品”被罚25万元;另一张则是浦发银行昆明分行因“个人消费贷款流入房市、股市”等6项事由被罚没277.296万元。

而在7月5日,宁波银保监局则一口气公布了11张涉房业务罚单。其中,宁波银行因“违反信贷政策、违反房地产行业政策”等事由共被处罚270万元,并被责令对相关直接责任人给予纪律处分。

同时,工、农、建三大国有行的宁波分行,及兴业、广发、光大、浦发、上海银行等行的宁波分行均因“住房按揭贷款管理不规范”,收到20万-50万元不等罚单,多位相关负责人被警告或罚款5万元。浙商银行宁波分行因“房地产授信业务管理不审慎”被罚50万元。

据不完全统计,近几个月来,收到房地产业务相关罚单的银行近30家,包括六大国有银行,浦发、光大、平安、兴业、浙商、招商等股份制银行,宁波银行、上海银行、南京银行等地方行。

事实上,不仅银行信贷资金受到此轮严查,此前银保监会也曾对地产信托融资展开检查整顿,据了解,多家信托公司收到“窗口指导”,并有大型国有信托公司已内部通知暂停地产项目数月。

不良贷款问题凸显、风控承压

进入2019年以来,中信银行及分支机构已接到多张罚单。据不完全统计,从4月至今,中信银行大连、洛阳、重庆、南宁、武汉等分行均收到监管机构的处罚,在授信、内控、存贷款方面均有违法违规情况。

今年上半年,中信银行宁波分行曾因住房按揭贷款管理不规范被罚40万元;而中信银行宝鸡分行则因贷后资金监管不严导致资金用途发生转移被罚20万元,多名员工被警告;而中信银行厦门分行一员工则因违规为关系人所在企业审核审批大量信贷业务、贷款资金回流挪用、贷前未发现虚假凭证被禁止从事银行业工作终身。

中信银行风险案件的高发与内控管理有很大关联。宋清辉在接受记者采访时表示:“这个说明了中信银行在内控方面仍旧存在诸多问题,亟需整改。”他认为,此次巨额罚单对中信银行带来的负面影响巨大,对该行来说无疑是一次沉重的打击。

实际上,中信银行屡次违规已经对其业绩造成了一定影响。

据2018年年报显示,中信银行2018年发展态势良好。2018年,中信银行实现净利润445.1亿元,增长4.6%,增速创近2014年以来最高;而营业净收入为1648.5亿元,增长5.2%。

不过,但在业绩快速发展的同时,该行拨备覆盖率下降,不良贷款率上升。

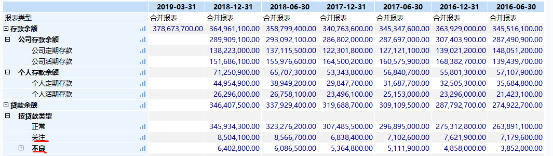

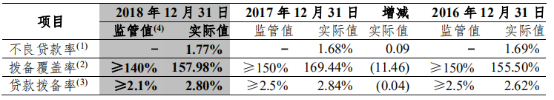

据财报显示,2018年不良贷款余额、不良率均有所上升。其中,2018年末,不良贷款余额为640.28亿元,比上年末增加103.80亿元;中信银行的不良率为1.77%,较2017年末1.68%上升0.09个百分点。

尽管中信银行表示因逾期90天以上贷款纳入不良导致不良贷款增加较多,然而同时能看到其关注类贷款及次级类贷款也有所上涨,2018年年报显示,2018年中信银行关注类贷款850.41亿元,占比2.36%;2017年关注类贷款683.84亿元,占比2.14%。2018年次级类贷款总额261.41亿元,占比0.72%;2017年次级类贷款219.31亿元,占比0.68%。

数据来源:wind资讯

与此同时,中信银行拨备覆盖率却有所下降,2018年末为157.98%,较2017年169.44%下降11.46个百分点。

数据来源:中信银行2018年年报

实际上,除了2017年有所改善外,近年来,中信银行的不良贷款在总体上呈现上升趋势的同时,其拨备覆盖率总体却呈现下降趋势,2018年、2017年、2016年、2015年拨备覆盖率分别为157.98%,169.44%,155.50%、167.81%。

对于不良贷及拨备覆盖率等问题,截至记者发稿,中信银行并未回复。

数据显示,四大国有银行2018年资产质量均有所集体改善,不良贷款率普降。截至2018年年末,工行不良贷款率为1.52%,较2017年年末下降0.03个百分点;建行不良贷款率下降了0.03个百分点至1.46%;农行不良贷款率降幅达0.22个百分点,降至1.59%;中行不良贷款率为1.42%,下降0.03个百分点。而交行的不良率也下降了0.01个百分点,降至1.49%。

而新晋“零售黑马”平安银行的不良贷款率也仅上升0.05个百分点,“零售之王”招商之王不良贷款率1.36%,较上年末下降0.25个百分点,同时招商银行的不良贷款拨备覆盖率358.18%,较上年末提高96.07个百分点。

从资产质量的趋势性来看,中信银行2018年、2017年和2016年正常类贷款迁徙率分别为2.53%、1.96%、2.09%,2017年尽管有所下降,但总的趋势是攀升的,而且迁徙率在大中型银行正常类贷款迁徙率比较高的,而关注类迁徙率则分别为48.27%、35.16%、28.94%,逐级攀升;正常贷款迁徙至不良贷款迁徙率,2018年、2017年和2016年分别为1.63%、1.45%、1.58%,也是上涨的;2018年中信银行正常贷款向不良迁徙的比率为1.63%,比上年末上升0.18个百分点,次级类和可疑类贷款的迁徙率同比均有所上升。

对此,中信银行并未回应记者的采访。

在大多数大中型商业银行的不良贷款、不良贷款率下降背景下,中信银行却是为数不多呈现双升的,其风控能力亟待加强。

除《商学院》杂志署名文章外,其他文章为作者独立观点不代表《商学院》杂志立场,未经允许不得转载。版权所有

欢迎关注平台微信公众号