“蒸发”25亿!西部矿业信披“难产”、业绩突变脸背后有何猫腻?

4月18日,西部矿业发布2018年度业绩预告更正公告,拟将所持有的20.36%的青海省投资集团有限公司(下称“青投集团”)的股权价值的可回收金额计为0,更正后的净利润将减少25.36亿元。

此公告发布当天下午就遭受到上交所的问询。从问询函关注点来看,上交所主要针对西部矿业此前信息披露工作是否失责。

事实上,早在2017年青投集团的财务就开始恶化。

由于其短期债务金额较大、可用现金少导致的流动性紧张问题,2018年6月,标普全球评级将青投集团列入负面观察,随后在9月将其主体信用评级从“BB-”下调至“B+展望负面”。而在今年2月,青投集团有两笔债券相继出现延迟兑付,虽然公司强调不是违约,只是“技术原因”的失误,但仍在债券市场引发高度关注。

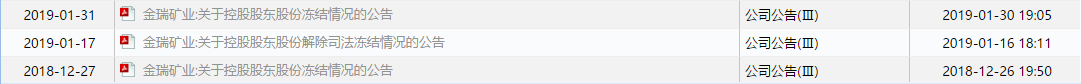

自2018年12月27日以来,青投集团控股的金瑞矿业(600714.SH)再接连发布10份控股股东所持公司股份被冻结的公告,皆因与不同的租赁公司发生合同纠纷所致。

然而,在此时间内,自2003年以来便成为青投集团二股东的西部矿业却从未发布过风险提示公告,也未发布过持股公司股权冻结的相关信息,甚至在今年1月30日业绩预告中对青投集团也是只字未提。

为何作为二股东的西部矿业一直对风险“秘而不宣”?青投集团的资产减值为零对控股上市公司的金瑞矿业有何影响呢?未来青投集团的债务问题是否还会继续发酵呢?对此,《商学院》记者向西部矿业相关负责人、金瑞矿业相关负责人发去采访函,截至发稿,均未回复。

据评级机构标普统计,青投集团即将到期的债务有:2019年7月份应付的由2021年到期的3亿美元债券所产生的利息960万美元;以及将在未来6个月之内到期的信托贷款和融资租赁约40亿元人民币。针对相关的股权冻结、债券等相关债务问题,《商学院》记者向青投集团发去采访函,截至发稿,并未应答。

西部矿业业绩突变脸,上交所火速问询

4月18日,西部矿业发布2018年业绩预告更正预告,净利润由预告的盈利直接变为亏损20.63亿元。其给出的业绩变更原因是其所持的青投集团的重新估值后可回收金融为零,因此对其确认减值损失为25.22亿元。

资料来源:西部矿业2018年度业绩预告更正公告

资料来源:西部矿业2018年度业绩预告更正公告

其表示已在1月30日的业绩预减公告中做了风险提示:

资料来源:西部矿业2018年度业绩预告更正公告

资料来源:西部矿业2018年度业绩预告更正公告

不过,记者查阅西部矿业今年1月30的风险提示公告并未发现青投集团相关字眼,仅表示业绩亏损是联营企业的经营造成的。业绩预减公告的风险提示部分是这样表述的:

资料来源:西部矿业1月30日业绩预减公告

资料来源:西部矿业1月30日业绩预减公告

那么,联营企业到底是谁呢?

据西部矿业的2018年半年报中显示,其与青投集团的关系是“联营公司”,并将青投集团列示为主要的参股公司之一,而另一联营参股公司则为西钢集团。

资料来源:西部矿业2018年半年报

资料来源:西部矿业2018年半年报

不过,彼时的青投集团的净资产为108.8亿元,按照20.36%的持股比例来算,西部矿业持有22.15亿元的青投集团的股权。

不过,业绩变更公告发布的18日当天下午,西部矿业便收到上交所的问询函。从问询函问询函关注点来看,主要针对西部矿业此前信息披露工作是否失责。

资料来源:上交所问询函

资料来源:上交所问询函

对于西部矿业的相关责任,著名经济学家宋清辉表示:“西部矿业难逃其责,业绩变脸往往会令投资者损失惨重,监管层对于一些无端业绩变脸公司进行问询是必要的。”

事实上,早在2013年西部矿业便与青投集团有了“牵绊”。

当年,在青海省国资委的操盘下,西部矿业与青投集团签订增资协议,以公司所持下属子公司百河铝业100%股权、西海煤电100%股权、西部碳素100%股权、分公司唐湖电力的整体资产以及公司所拥有对上述公司的债权和部分现金,合计29.66亿元作为对价,认缴青投集团的新增注册资本,公司持有青投集团增资后35.89%股权,成为第二大股东。

青投集团有何背景?青投集团全称青海省投资集团有限公司,公开资料显示,1993年,经青海省人民政府批准,青投集团成立;1997年,青海省政府批准为政府出资人,行使国有资产经营主体和管理主体职能;2001年,青投集团改制为集团公司。青投集团下辖多家子公司及1家上市公司——金瑞矿业。

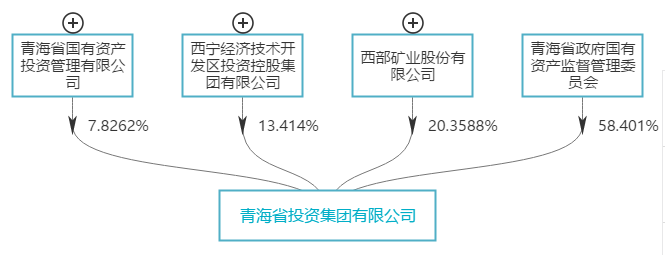

据天眼查显示,青投集团的股权结构显示,青海省国资委、西部矿业、西宁经济技术开发区投资控股集团有限公司和青海省国有资产投资管理有限公司分别持有其58.40%、20.36%、13.41%和7.83%的股份。

图片来源:wind资讯

图片来源:wind资讯

一直以来,青投集团都保持低调。

不过,从2018年12月27日开始,金瑞矿业连续10次发布关于青投集团股份冻结情况公告。

资料来源:wind资讯

资料来源:wind资讯

2018年12月27日,金瑞矿业首次公告控股股东股份冻结,因华融金融租赁股份有限公司与公司控股股东之控股子公司青海平安高精铝业有限公司融资租赁合同纠纷一案,控股股东持有的本公司无限售流通股120,408,813股(占公司总股本的41.78%)股份在中国证券登记结算有限责任公司上海分公司被冻结。冻结起始日为2018年12月25日,冻结终止日为2021年12月24日。2019年1月17日,上述纠纷中司法冻结的股份被解除。

不过,西部矿业却未发布其所持股青投集团的股权冻结的相关信息。

半个月后的1月31日,青海省投所持金瑞矿业股份再度被冻结。公告显示,因山西金融租赁有限公司与公司控股股东之控股子公司青海省三江水电开发股份有限公司等合同纠纷一案,控股股东持有的本公司无限售流通股23,623,526股(占公司总股本的8.20%)股份在中国证券登记结算有限责任公司上海分公司被冻结。

此后,金瑞矿业再接连发布7份控股股东所持公司股份被冻结的公告,皆因与不同的租赁公司发生合同纠纷所致。

然而,在金瑞矿业连续发布控股股东股份冻结情况的公告的这段时间内,西部矿业却从未发布过风险提示公告,也未发布过持股公司股权冻结的相关信息。

对此,宋清辉表示:“西部矿业一直不披露相关青投集团的相关情况,可能有不可告人的目的,此举亦涉嫌信披违规,建议监管层予以重点关注。”

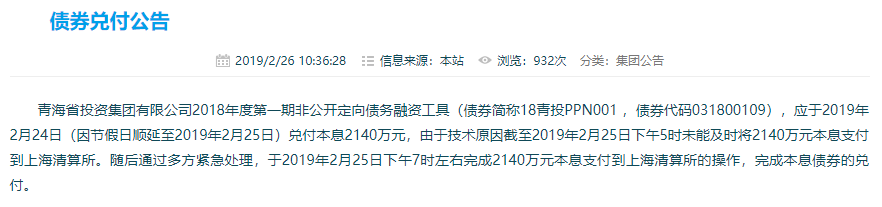

此外,2019年2月,因两笔债券未及时兑付引发市场对青投集团热切关注。其中,一款到期兑付日为2月24日的债券产品,到2月25日尚未将本息划转至上海清算所,还有一笔债券是美元债券,也未能按时偿付利息。尽管2月26日、27日发声称投资者已经完成相关的支付。不过,仅一日之差,也难逃违约的标签。

资料来源:青投集团官网

资料来源:青投集团官网

同时,据了解,标普在2月26日发布报告,将青投集团主体和债券评级从“B+”下调至“CCC+”。

作为青海省国资委下属国有企业,近年公司持续获得政府支持,2017年公司共获得政府给予的财政补贴8,381.03万元,但规模相较于公司总资产640亿的规模而言非常小。2016年,依托国投公司等融资平台提供各类借款,有效解决了青投集团的债务兑付风险。2月份2000万的PPN却没有如期兑付,引发市场对于公司获取政府支持的担忧。

针对如此种种青投集团的相关信息巨大变动,为何作为青投集团二股东的西部矿业此前从未披露有关青投集团的相关信息,对此,《商学院》记者向青投集团相关负责人发去采访函,截至发稿,仍未得到回复。

青投集团财务恶化由来已久

事实上,早在2017年,青投集团就出现了财务恶化。

就在据民生证券资产管理事业部固定收益投资部一份报告就指出,其短期偿债指标表现较差:根据2017年年报数据,青投集团短期债务高达219亿元,可能触发违约的债务总额非常大,而流动资金严重不足,流动比率低至0.45,单靠公司自身已经无法周转。

货币资金不足,短期偿债压力大

资料来源:青投集团年报数据整理

资料来源:青投集团年报数据整理

根据青投集团债券募集说明书显示,在2018年上半年,青投集团实现营收92.12亿元,净利润只有1598万元,总资产为644亿元,总负债500.6亿元,资产负债率达77.1%。其中,流动负债162.93亿元,短期借款38.36亿元。同时,其不受限资金只有15亿元,同期现金及现金等价物共32.09亿元。

同时,民生证券的报告还指出青投集团的融资渠道不畅:从2017年披露的新增借款数据来看,青投集团传统渠道的银行贷款收缩明显,而委托贷款、融资租赁借款、小额贷款等非标渠道上升迅速,并非融资渠道顺畅的征兆。

2017年新增借款情况

资料来源:青投集团2017年报数据整理

资料来源:青投集团2017年报数据整理

2018年6月,标普全球评级将青投集团列入负面观察后,并在当年9月将其主体信用评级从“BB-”下调至“B+展望负面”。

就在今年2月,青投集团有两笔债券相继出现延迟兑付,这不仅债券市场引发高度关注。也引来了标普全球评级将其长期主体信用评级从“B+”下调至“CCC+”。2月28日,标普再次评价称,青投集团没有针对即将到期的债务制定出切实可行的偿还方案,现在掌握的不受限的现金仍较少,依靠自身力量偿还即将到期债务的能力非常有限,流动性风险仍然高企,将其“CCC+”评级继续列于负面信用观察名单。

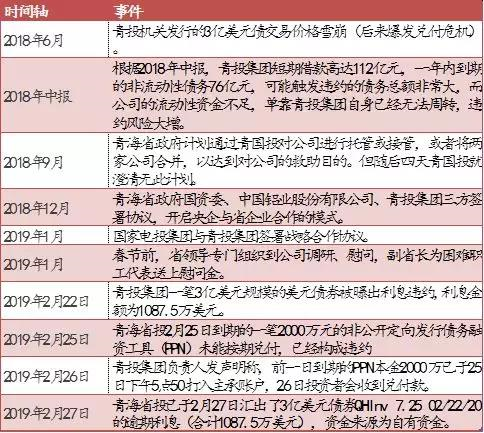

据公开新闻来看,从2018年6月开始,青投集团发行的3亿美元债交易价格雪崩,后来又爆发兑付危机(最终兑付),到2019年12月与央企合作,企图帮助公司纾困,再到2019年1月,国家电投与青投集团签署战略合作协议,可以说,都是规格非常高的合作,对于青投集团的支持力度非常大了,就是在这样的“重点关爱”之下,青投集团还是在2月时一周内发生了两次违约,足以说明目前的债务问题和融资能力比较紧张。

资料来源:民生证券资产管理事业部固定收益投资部报告

资料来源:民生证券资产管理事业部固定收益投资部报告

如何“解困”?

青投集团债券问题是否会引发多米诺骨牌效应呢?

截至目前,青投集团下辖全资、控股子公司23家,参股公司3家,其中上市公司1家(金瑞矿业,600714.SH),员工15500余名。

事实上,金瑞矿业自2018年12月以来,金瑞矿业已经连发10份关于控股股东所持股权被冻结的公告,均因青投集团旗下子公司涉融资租赁合同纠纷、合同纠纷,先后涉及到中国华融资产管理股份有限公司甘肃省分公司、山西金融租赁有限公司、甘肃公航旅融资租赁有限公司、光大兴陇信托有限责任公司、山东高速物流供应链有限公司、国泰租赁有限公司、中国外贸金融租赁有限公司、招商银行股份有限公司西宁分行、河北省金融租赁有限公司、远东国际租赁有限公司等多家公司。截至目前,青投集团所持上市公司42.5%股权已被全部轮候冻结。

资料来源:wind资讯

资料来源:wind资讯

截至4月24日,金瑞矿业股价已经连续四个交易日持续下跌。

图片来源:wind资讯

图片来源:wind资讯

据评级机构标普统计,青投集团即将到期的债务有:2019年7月份应付的由2021年到期的3亿美元债券所产生的利息960万美元;以及将在未来6个月之内到期的信托贷款和融资租赁约40亿元人民币。

而根据wind公开信息显示,青投集团截至目前还剩余6期债券,总额达18.65亿元。其中,主要为3期海外美元债,合计金额在8.5亿美元。

而青投集团在港交所发行的两只债券中,其中一只也将于2019年7月面临960万美元的利息支付。这两只债券分别于2017年3月22日和2018年2月22日发行,发行本金分别为2.5亿美元和3亿美元,利息率分别为7.875%和7.25%,分别于2020年和2021年到期。

资料来源:wind资讯

资料来源:wind资讯

宋清辉表示:“对于相关的股权冻结及债券问题,对青投集团而言非常棘手,短时间内可能难以解决。青投集团债务问题波及多家上市公司,引发了多米诺骨牌效应,不管如何处置青投集团的股份,都可能会“一败涂地”。”

后期解困的主要途径可能仍然需要依赖青海省政府的支持。

标普全球评级称,预计青海省政府仍将协调金融机构和其他省属国有企业为青海省投资集团提供财务资源或增信支持,这种可能性仍很高,另一方面,青海省投资集团的业务仍然稳定,但要持续发展仍需要获得长期融资改善资本结构、缓解流动性压力。

除《商学院》杂志署名文章外,其他文章为作者独立观点不代表《商学院》杂志立场,未经允许不得转载。版权所有

欢迎关注平台微信公众号